コラム~空き家の相続はどうなる?知っておきたい税金や手続きのポイント~

空き家の相続はどうなる?知っておきたい税金や手続きのポイント

両親が亡くなった際に空き家を相続した場合、どのように処理するのがベストなのか、よくわからない方も多いのではないでしょうか。

同居していた住居であればそのまま住み続ければいいですが、もう何年も人が住んでいない空き家となると、相続しても活用方法がわからないうえ、管理する手間や固定資産税などの税金もかかってしまうことから、有効な活用方法をあらかじめ検討しておく必要があるといえるでしょう。

この記事では、空き家を相続した場合の6つの効果的な対処法と知っておきたい税金対策について、わかりやすく解説していきます。

1.空き家でも相続税はかかる

相続税の課税対象としての土地や建物に、法律上人が住んでいることは要件にはなっていないため、例え空き家であったとしても相続税がかかります。

生前両親が住んでいた家を相続する場合、一定の要件を満たせば「小規模宅地等の特例」を適用することで相続税を大幅に減額することができます。しかし、空き家の場合にはこの「小規模宅地等の特例」を適用することができないため、亡くなった両親が住んでいた家を相続する場合に比べて相続税が高額になってしまうでしょう。

なお、亡くなった両親が、生前老人ホームに入居していたことなどが理由で空き家状態になっていた場合、完全に所有者の手を離れて空き家状態になっていたとは言えないため、「小規模宅地等の特例」を適用できる可能性があります。

2.空き家を放置すると固定資産税の負担が増える可能性も

相続した空き家の対処法がわからず放置していると、固定資産税の負担が増えてしまう可能性があります。

人が住んでいる建物の場合、「住宅用地の特例措置」が適用されることで、固定資産税の金額が6分の1もしくは3分の1になります。

しかし、全く管理されておらず、倒壊の危険性や景観を損なうおそれのある空き家については、「住宅用地の特例」が適用できず、減税処置がなされないことから、固定資産税として支払う金額が大幅に上がってしまう可能性があります。

とくに、両親が亡くなった時にはすでに空き家だった場合には、築年数が経過していたり、草木の手入れを全くしていないことが多く、資産としての価値が下がってしまっていることも少なくありません。この状態を放置すればするほど、「住宅用地の特例措置」は適用されなくなってしまうでしょう。

3.空き家を有効活用するための6つの対処法

空き家の資産価値が下落してしまう前に、相続した空き家を有効活用するための6つの対処法は以下の通りです。

空き家を有効活用するための6つの対処法

【空き家に建物としての価値がある場合】

✔︎ 売却する

✔︎ 住居として活用する

✔︎ 第三者に貸し出す

【空き家に建物としての価値がない場合】

✔︎ 相続放棄をして空き家を手放す

✔︎ リフォームもしくは解体する

✔︎ 寄付する

それぞれ詳しく解説していきます。

3-1.空き家に建物としての価値がある場合

空き家に資産価値がある場合、次の3つの方法を試してみましょう。

①売却する

空き家に一定の資産価値が認められるのであれば、売却して利益を得るのがおすすめです。

売却することで、将来的な固定資産税や管理費などのランニングコストをカットすることができるため、空き家を住居として活用したり、第三者に貸し出したりすることを考えていないのであれば、資産価値が下がってしまう前に、なるべく早めに売却してしまうのが有効な選択であるといえるでしょう。

②住居として活用する

空き家の手入れをすることで、自身の住居として活用することも、空き家の有効な活用方法の一つです。

空き家の所在地が現在の住居と離れている場合や、空き家の状態によっては、居住用として活用するのが現実的ではないこともあるかもしれません。

しかし、たとえば、別荘やセカンドハウスとして利用することで、売却が難しい建物であっても、固定資産税の減税の特例を受けることができます。本格的に居住用として活用しなかったとしても、節税対策を考えるのであれば、住居として活用することは有効な方法であると言えるでしょう。

③第三者に貸し出す

空き家を第三者に貸し出すことで、有効的に活用することができます。

賃貸物件として貸し出すことになるため、空き家のリフォームやハウスクリーニングなど、一定の初期費用はかかってしまいますが、賃貸物件として貸し出すことで、毎月一定の家賃収入を得ることができます。

ただし、自分で居住する場合と異なり、賃貸物件として貸し出す場合には、物件の貸主としての責任も生じることになるため、借主とのトラブルやインフラ設備を整える手間が生じる可能性があります。

また、空き家を賃貸物件として活用する場合、後述する「所得税の控除にかかる特例」が適用されないため、所得税の控除を受けることができないことに、注意が必要です。

3-2.空き家に建物としての価値がない場合

空き家に資産価値がない場合、次の3つの方法を検討しましょう。

④相続放棄をして空き家を手放す

相続財産の中に資産価値のない空き家が含まれていた場合には、相続放棄をすることでその空き家を相続しないようにすることができます。

相続放棄とは、亡くなった方の財産を相続する権利を全て放棄することです。この相続放棄は、通常両親が亡くなった時から3ヶ月以内に行う必要があり、裁判所を通して手続きを行う必要があります。

相続放棄をすれば、資産価値のない不要な空き家を相続する必要がなくなります。しかし、相続人が全員相続放棄をし、空き家が国庫に帰属することになった場合で、かつその空き家の占有状況次第では、空き家が倒壊するなどして近隣住民に迷惑がかからないように、国に空き家を引き渡すまで、空き家を管理する義務が発生する可能性があります。

⑤リフォームもしくは解体する

空き家に資産価値がない場合には、古くなった建物をリフォームして売却したり、一度空き家を解体して、更地になった土地を有効活用する方法も考えられます。

リフォームや更地にすることで、建物や土地の価値が上がる可能性があることから考えられる方法ですが、この方法だとリフォーム代や解体の費用がかかります。とくに、解体する場合には数百万単位で費用がかかることもあるため、あらかじめ解体後の土地の相場や、リフォームした後に売却や貸出が可能かどうかを、調査しておく必要があるでしょう。

なお、空き家を解体した場合には、「住宅用地の特例」は適用されないため、固定資産税が減税されない点も頭に入れておく必要があります。

⑥寄付する

土地の売却や貸出ができない場合には、空き家がある地区の自治体や企業、個人に対して空き家を寄付することが可能です。

もちろん、寄付は相手が空き家を有効活用できないと判断した場合には受け付けてくれないため、必ずしも空き家を手放すことができるとは限りません。

また、企業や個人に対して空き家を寄付する場合、金額によっては贈与税が発生する場合があります。贈与税は受け取る相手が支払うものになるため、あらかじめ贈与税の金額や支払い義務が発生することについて、確認しておくようにしてください。

そのほかにも、空き家の登記にかかる登録免許税や登記を専門家に依頼する場合の費用、寄付した人に譲渡所得税などの費用がかかるため、寄付したとしても全く費用がかからないということではないことに、注意が必要です。

4.空き家を相続した場合の税金対策における3つのポイント

空き家を相続するのであれば、税金対策として以下の3つの特例や法律を知っておきましょう。

空き家を相続した場合の税金対策における3つのポイント

✔︎ 小規模宅地の特例

✔︎ 所得税を最大3,000万控除できる特例

✔︎ 相続土地国庫帰属法

日常生活ではあまり聞き馴染みのない特例や法律ですが、以下わかりやすく解説していきます。

4-1.小規模宅地の特例|家なき子特例

小規模宅地の特例とは、亡くなった方が自宅や事業用として使用していた宅地を相続した場合に、相続税評価額を最大80%減額することができる特例のことを指します。

参考:相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

限度面積330㎡で80%の減額を受けることができますが、この特例は、相続した宅地が「自宅や事業用として使用されていた宅地」であることが要件となるため、亡くなった時点で空き家であった場合には、この特例の適用対象外となります。

ただし、亡くなった方が生前老人ホームに入居していた場合や、病院に長期間入院していた場合など、「亡くなった方が住んでいた家ではあるが、亡くなる直前にはそこで生活をしていなかった」であれば、小規模宅地の特例を受けられる可能性があります。

また、この特例は、亡くなった方と同居していた配偶者や親族が、その家を相続するにあたって減税を受けられることを目的とした制度であるため、原則亡くなった方と同居していたことが要件となります。しかし、亡くなった方がひとりで暮らしていたケースなど、一定の要件を満たした場合には、いわゆる「家なき子」としてこの特例の対象となる場合があります。

【「家なき子特例」として減税を受けるための要件】

・生前、亡くなった方と同居していた配偶者や親族がいないこと

・空き家を相続する人が、相続が開始する前の3年の間に持ち家に住んだことがないこと

①相続する人の持ち家

②相続する人の配偶者の持ち家

③相続する人からみて3親等以内の親族の持ち家

④相続する人と特別の関係がある一定の法人の持ち家

・相続した空き家を相続開始から10か月所有していること

・相続が開始した時に現在住んでいる家について、これまで一度も所有したことがないこと

自分が小規模宅地の特例に該当するかどうか判断ができない場合には、専門家である司法書士に相談してみると良いでしょう。

4-2.所得税を最大3,000万控除できる特例

「被相続人の居住用財産(空き家)を売ったときの特例」は、一定の要件を満たすことで、譲渡所得の金額から最大3,000万円の控除を受けることができる特例です。

参考:被相続人の居住用財産(空き家)を売ったときの特例

通常、相続した土地を売却する場合、売却して得た利益について「譲渡所得税」がかかります。しかし、相続した空き家を売却する場合には、通常の土地を売却する場合と異なり、しょうがなく利用価値のない土地を売却することになることから、譲渡所得にかかる税金を減税する特例が認められています。

「被相続人の居住用財産(空き家)を売ったときの特例」を利用するための要件は以下の通りです。

【「被相続人の居住用財産(空き家)を売ったときの特例」のおもな要件】

・相続または遺贈により取得した亡くなった方の居住用家屋、または亡くなった方の居住用家屋の敷地等であったこと

・昭和56年5月31日以前に建築されていること

・区分所有建物登記がされていないこと

・亡くなる直前に、本人以外に誰も住んでいなかったこと

・譲渡の時に一定の耐震基準を満たすものであること、または建物を取り壊して譲渡すること

・相続したときから、空き家に住んだり、第三者に貸したり、事業に使ったりしていないこと

・亡くなった日から3年を経過する日の属する年の12月31日までに売却すること

・売却代金が1億円以下であること

4-3.相続土地国庫帰属制度

相続土地国庫帰属制度とは、一定の要件を満たした場合に、相続した土地を国に引き取ってもらうことができる、2023年(令和5年)4月から始まった新しい制度です。

相続した土地に関して、すべての土地を無条件に引き取ってもらうことができるわけではなく、以下のケースにあたるような土地の場合、空き家を国に引き取ってもらうことはできません。

【相続した土地を引き取ってもらえないケース】

・建物が建っている土地

・土壌が汚染されている土地

・担保権が設定されている土地

・第三者が通る通路として使用されている土地

・権利関係に争いがある土地

そのため、空き家が建っている土地を国に引き取ってもらうためには、一度空き家を取り壊す必要があることに注意が必要です。

なお、土地の管理にあたり、今後10年でかかるはずであった土地の管理費用を負担金として国に支払う必要があることも、頭に入れておきましょう。

5.まとめ

空き家を相続した場合、そのまま放置しておくのは相続税や固定資産税の面で損をしてしまう可能性があります。

空き家に資産価値があるかどうかでとるべき対処法は変わってきます。

【空き家に建物としての価値がある場合】

✔︎ 売却する

✔︎ 住居として活用する

✔︎ 第三者に貸し出す

【空き家に建物としての価値がない場合】

✔︎ 相続放棄をして空き家を手放す

✔︎ リフォームもしくは解体する

✔︎ 寄付する

慰謝料や財産分与だけで離婚後の生活を賄うのは大変な方もいらっしゃるかと思われます。もし、空き家を相続してしまい、どういう対処をすべきなのか迷ってしまった場合には、相続に強い法律家である「田子事務所」に一度ご相談ください。

親身になってご相談内容をお伺いし、適切な対処法をご提案させていただきます。

どんな悩みでもお気軽にご相談ください!~無料相談受付中~

無料相談実施中!

お気軽にご相談ください!

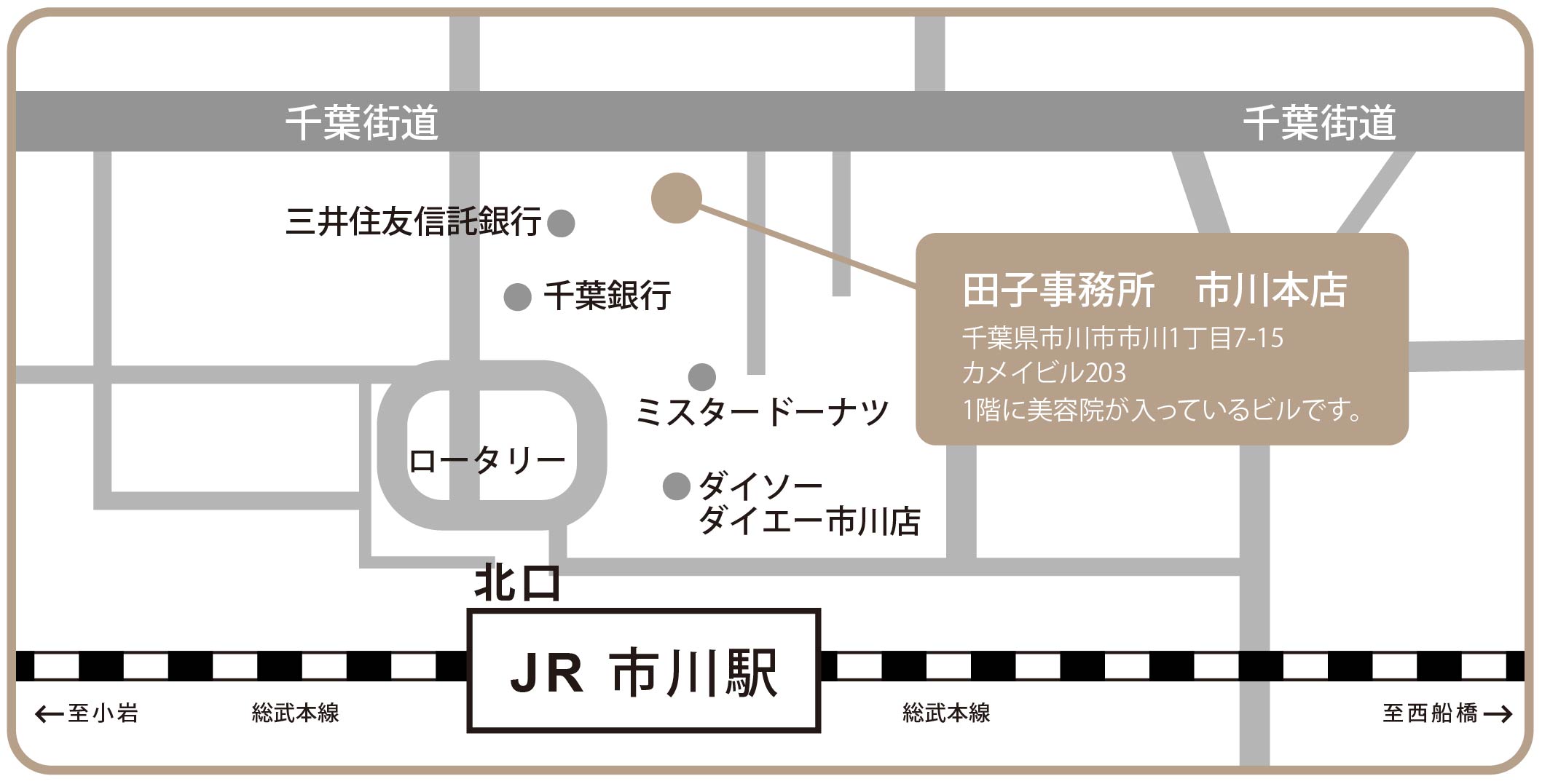

【市川本店】

TEL:047-704-8500

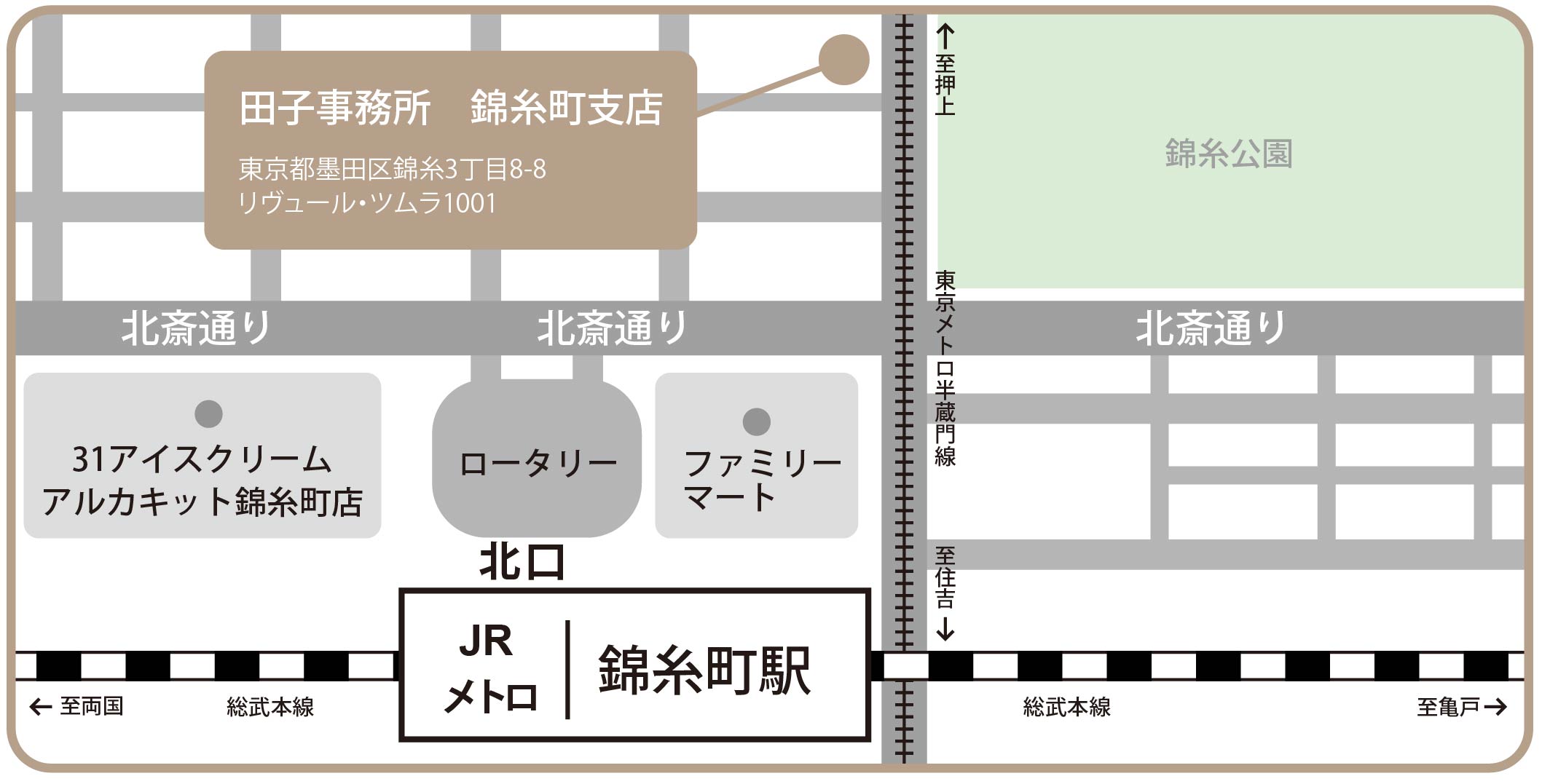

【錦糸町支店】

TEL:03-6659-3610

【船橋支店】

TEL:047-402-2345

営業時間:9:00~20:00(平日) 土・日・祝日対応可(要相談)

お問い合わせフォーム:こちらから